شەرئىي تەھلىل

دوكتور ئابدۇلئەزىز رەھمەتۇللاھ

مۇناسىۋەتلىك ئاتالغۇلارغا ئىزاھات:

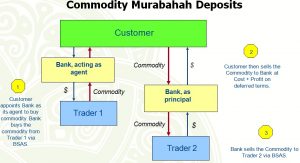

«مۇرابەھە» (المرابحة المصرفية Murabaha): كلاسسىك فىقھتا، مالنىڭ سېتىۋېلىنغان ئەسل نەرخىنىڭ خېرىدارغا بىلدۈرۈلۈشى ۋە ئۈستىگە پايدا قوشۇپ سېتىلىشىدۇر. يەنى خېرىدار سېتىۋالغان مېلىدا ساتقۇچىغا قانچىلىك پايدا بەرگەنلىكىنى بىلىدۇ. ۋەھالەنكى، كۈنىمىزدە «ئىسلام بانكىسى» ئارقىلىق ئۆي ياكى ماشىنا دېگەندەك بىرنەرسە سېتىۋالماقچى بولغان بىر خېرىدار مەلۇم بىر «ئىسلام بانكىسى»غا ئەگەر مەزكۇر بانكا خېرىدار ئۆزى سېتىۋالماقچى بولغان نەرسىنى ئۇنىڭغا ۋاكالەتەن سېتىۋالسا، مەلۇم پايدا بېرىپ مەزكۇر «ئىسلام بانكىسى»دىن نېسى سېتىۋالىدىغانلىقىنى ۋەدە قىلىپ ئىلتىماس سۇنىدۇ. «ئىسلام بانكىسى» بۇ تەكلىپنى قوبۇل قىلىدۇ. دېمەك، خېرىدار سېتىۋېلىشقا ۋەدە بېرىدۇ، بانكا شۇ مۈلكنى ئۆزى ئېلىپ تەلەپتە بولغان خېرىدارغا يۇقىرىراق باھادا نېسى سېتىپ بېرىشكە ۋەدە بېرىدۇ. ئىككى تەرەپ باھادا كېلىشىدۇ. دېمەك بۇ ئۈچ تەرەپلىمىلىك سودا بولۇپ، بىرىنچىسى تاۋار سېتىۋالماقچى بولغان خېرىدار؛ ئىككىنچىسى «ئىسلام بانكىسى»؛ ئۈچىنچىسى تاۋارنى ساتقۇچى. بۇ خىل پايدىسىغا سېتىشنى كۆرسىتىدىغان پەقەتلا ئىككى تەرەپ ئوتتۇرىدا بولىدىغان سودا كلاسسىك مۇرابەھەدىن پەرقلىنىشى ئۈچۈن «ئىسلام بانكىلىرىدىكى مۇرابەھە سودىسى» دەپ ئاتىلىدۇ . بۇ ئېنىقلا مەبلەغكە ئېھتىياجى بارلارنىڭ مۇرابەھە نامىدا تۇتىدىغان يولىدۇر. نەتىجىدە بۇ سودا تۈرىدە شەرئىي ئۆلچەملەر تېپىلمايدىغان بولغاچقا، ئۆسۈملۈك قەرزدىن پەرقسىز بولۇپ قالغان. قاراڭ: ئىلمىي گۇرۇپپا: «مُعْجَمُ مُصطَلَحَاتِ العُلُومِ الشَّرعِيَّةِ (شەرئىي ئىلىملەر ئاتالغۇلىرى قامۇسى)»، 1486 – بەت. «پادىشاھ ئابدۇلئەزىز ئىلىم ۋە تېخنىكا شەھەرچىسى»، رىياد، م. 2017؛ «المعايير الشرعية للمؤسسات المالية الإسلامية»، «شەرئىي ئۆلچەملەر ھەيئىتى (AAOIFI)»، المعيار الشرعي رقم 8. ملحق (هـ) 234 – بەت.

«پۈتۈشۈۋېلىنغان تەۋەررۇق» (التورق المصرفي Monetization (Tawarruq)): بۇ بولسا نەقد پۇلغا ئېھتىياجى بار كىشى بانكىدىن بىرەر تاۋارنى مۇرابەھە ياكى نورمال سودا كېلىشىمى بىلەن نېسى سېتىۋېلىپ، ئۇ تاۋارنى باشقا بىرىگە نەقد سېتىشتا بانكىنى ۋەكىل قىلىپ نەقد پۇلغا ئېرىشىشىدىن ئىبارەتتۇر(2). بۇ خىل تەۋەررۇقنىڭ ماھىيىتى ھىيلە قىلىنغان جازانىلىك سودا شەكلىنى پەيدا قىلىپ ئۆسۈملۈك قەرز بېرىشتىن ئىبارەت بولغاچقا، بۇ ئىينە سودىسىغا يېقىن، ھەتتا ئىينە سودىسىنىڭ مۇرەككەپ ۋارىيانتى ياكى ئارىغا ئۈچىنچى بىر شەخس كىرگۈزۈلگەن شەكلىدۇر. شۇڭا، ئالىملار ۋە فىقھىي كومىتېتلار بۇ خىل تەۋەررۇق سودىسىنى ھارام دەپ كېسىۋەتكەن(3). چۈنكى بۇمۇ ئېنىقلا مەبلەغكە ئېھتىياجى بارلارنىڭ مۇرابەھە نامىدا تۇتىدىغان يولىدۇر.

«ئىينە سودىسى» (بيع العينة Bay’ al-einah (buy-back sale)): بىر كىشىگە بىر تاۋارنى مەلۇم باھادا مەلۇم ۋاقىتقا نېسى سېتىپ، ئاندىن كېيىن ساتقۇچى ئۆزى ساتقان ھېلىقى تاۋارنى ھېلىقى سېتىۋالغۇچىدىن بۇرۇنقىدىن تۆۋەنرەك باھادا نەقد سېتىۋېلىشتىن ئىبارەت سودىدۇر(4). مال ساتقۇچى بۇ سودا ئارقىلىق نەقد پۇلغا دەرھال ئېرىشكەنلىكى ئۈچۈن شۇنداق ئاتالغان. بۇنداق شەكىلدىكى مۇئامىلە تاشقى كۆرۈنۈشتە سودىدەك كۆرۈنسىمۇ، ھەقىقەتتە ھىيلە ئىشلىتىلگەن جازانە بولغانلىقتىن ھارام قىلىنغاندۇر. پەيغەمبەر ئەلەيھىسسالام: «ئىينە سودىسى قىلىشساڭلار، كالىنىڭ قۇيرۇقىغا ئەگىشىپ، دېھقانچىلىققا رازى بولۇپ ئولتۇرساڭلار ۋە جىھادنى تاشلاپ قويساڭلار، ئاللاھ سىلەرنىڭ بوينۇڭلارغا شۇنداق بىر خارلىقنى يۈكلەپ قويىدۇكى، تاكى دىنىڭلارغا قايتىپ كەلمىگۈچە ئۇ خارلىقنى بوينۇڭلاردىن ئېلىۋەتمەيدۇ»(5) دېگەن. بۇمۇ ئېنىقلا مەبلەغكە ئېھتىياجى بارلارنىڭ مۇرابەھە نامىدا تۇتىدىغان يولىدۇر.

«كېچىكىش جەرىمانىسى» (غرامة التأخير Demurrage): قەرزنى قەرەلىدە قايتۇرمىغانلىقتىن ئەدەپلەش ياكى جازالاش ئۈچۈن بېكىتىلگەن ماددىي تۆلەم(6). بۇ جەرىمانە ئەسلىدە سوت مەھكىمىسى تەرىپىدىن بېرىلگەن جازانى كۆرسىتەتتى. ئەمما، بۇ يەردە مەقسەت قىلىنغىنى ئىككى تەرەپ قەرزنى قەرەلىدە قايتۇرمىغانلىقتىن «ئىسلام بانكىلىرى» تارتقان زىيانغا ياكى قولىدىن كەتكۈزۈپ قويغان پايدىغا قارىتا شەرت قىلىشقان تۆلەمدۇر. بۇ خىل ماددىي تۆلەمنىڭ ماھىيىتى ئەسلىدىكى قەرزگە كېچىكىش سەۋەبلىك قېتىلغان تۆلەم بولغاچقا، مەيلى سوت مەھكىمىسى تەرىپىدىن ھۆكۈم قىلىنسۇن، مەيلى ئىككى تەرەپ شەرتلەشكەن بويىچە تۆلەنسۇن، شەرىئەت ھارام قىلغان جازانىگە تەۋەدۇر(7).

«مۇزارەبە» (پۇل – كۈچ شېرىكچىلىكى – المضاربة Mudarabah): بۇ پۇلى بار كىشى بىلەن كۈچى بار كىشىنىڭ پايدىنى مەلۇم پىرسەنت بويىچە بۆلۈشۈش مەقسىتىدە، پۇل ئىگىسى چىقارغان پۇلنى كۈچ ئىگىسى چىقارغان كۈچ بىلەن ئايلاندۇرۇشقا كېلىشىشىدىن ئىبارەتتۇر. پۇل – كۈچ شېرىكچىلىكىدە پايدا چىقسا ئىككى تەرەپ پۈتۈشكەن مەلۇم ئۈلۈش بويىچە تەقسىم قىلىپ ئالىدۇ. زىيان چىقسا ماددىي زىياننىڭ ھەممىسىنى پۇل چىقارغۇچى ئۈستىگە ئالىدۇ، كۈچ چىقارغۇچى ماددىي زىيان تارتمايدۇ، بەلكى پەقەتلا سەرپ قىلغان كۈچىنىڭلا زىيىنىنى تارتىدۇ(8).

«مۇزارەبە» ياكى پۇل – كۈچ شېرىكچىلىكىنىڭ «مۇرابەھە»، «ئىينە سودىسى» ۋە «پۈتۈشۈۋېلىنغان تەۋەررۇق» قاتارلىق جازانىلىك كېلىشىملەردىن پەرقى ئۆسۈمسىز سەرمايە – ئەمگەك شېرىكچىلىكىدۇر. جازانە — باشقىلارنىڭ قان تەرىنى سۈمۈرۈش ۋە پۇرسەتپەرەستلىك قىلىشتىن ئىبارەتتۇر. چۈنكى، جازانە كېلىشىمىدە تەر ئاققۇزماستىن پايدىغا ئېرىشىلىدۇ. ۋەھالەنكى، پۇل – كۈچ كېلىشىمىدە پايدا چىقسا ھەربىر تەرەپ پايدىدىن نېسىۋىسىنى ئالىدۇ، زىيان چىقسىمۇ ھەربىر تەرەپ زىياندىن نېسىۋىسىنى ئالىدۇ. پۇل ئىگىسى پۇلىنى ياكى كۆزلىگەن پايدىنى، كۈچ ئىگىسى كۈچىنى ياكى كۆزلىگەن پايدىنى زىيان تارتىدۇ. پۇلنى باشقىلارغا بېرىپ، پەقەتلا زىيان تارتماي، مۇقىم، خەتىرى يوق پايدىغا ئېرىشىش بولسا كىشىنى ھۇرۇنلاشتۇرۇپ، قول سېلىپ ئىشلەش روھىنى يوق قىلىدۇ. دىلنى قارايتىپ، پۇرسەتپەرەست، تەييارتاپ قىلىپ قويىدۇ. بۇنداق ئىللەتلەردىن جانابىي ئاللاھقا سىغىنىپ پاناھلىق تىلەش كېرەك(9).

«ئىگە بولۇش بىلەن ئاياغلىشىدىغان ئىجارە توختىمى» (الإجارة المنتھية بالتمليك Ijarah Muntahia Bittamleek (lease to own) ): بۇ خىل توختامدا بانكا بىرەر ئۆي ياكى ماشىنىنى بىر كىشىگە مەلۇم مۇددەت ئىجارىگە بېرىدۇ. ئىجارە باھاسى ئادەتتىكى بازار باھاسىدىن سەل يۇقىرى بولۇشى مۇمكىن. لېكىن بەلگىلەنگەن مۇددەت توشۇپ، جىمى سوممىنى تۆلەپ بولغاندا يېڭى بىر توختام بىلەن ئۇ نەرسە ئىجارىگە ئالغۇچىنىڭ مۈلكىگە ئايلىنىدۇ(10). بۇ سودا توختىمى «ئىسلام بانكىلىرى»دا كەڭ تارقالغان بولۇپ، مەبلەغ بىلەن تەمىنلەشتە ئاساسلىق تۈرلەرنىڭ بىرى ھېسابلىنىدۇ. بۇ بىر قاراشقا قەرەللىك سودىغا ئوخشىسا، ئەمەلىيەتتە ئىجارە توختىمى بىلەن سودا توختىمىدىن ئىبارەت قوش توختاملىق بىر سودا بولۇش جەھەتىدىن قەرەللىك سودىدىن پەرقلىنىدۇ. دېمەك، بۇ ماھىيەتتە سودا، كۆرۈنۈشتە ئىجارىدىن ئىبارەت. «ئىسلام بانكىلىرى» ئېلىپ بېرىۋاتقان بۇ ئىجارە توختىمى جازانە بانكىلىرىدىكى ئىجارىلىك ئېلىپ – سېتىش سودىسى بىلەن ئوخشىشىپ كېتىدۇ. يەنە كېلىپ بۇ توختام ئىجارە شەرتلىرى بىلەن ئىگە بولۇش ھەقلىرىنى بىر – بىرى بىلەن قوچىۋېتىدۇ.

«ئىجارىگە بېرىش ئارقىلىق مەبلەغ بىلەن تەمىنلەش» (عقدُ التأجيرِ التمويلي Financial Leasing): بۇ مۇئامىلە ئۇسۇلى «ئىسلام بانكىلىرى» ئېلىپ بېرىۋاتقان «ئىگە بولۇش بىلەن ئاياغلىشىدىغان ئىجارە توختىمى»غا ئوخشاپ كېتىدۇ. بۇ خىل ئىجارىگە بېرىش ئۇسۇلى بىر خىل مەبلەغ سېلىش ۋاستىچىلىكىدىن ئىبارەت بولۇپ، بۇنىڭدا ئىجارىگە بەرگۈچى ئىجارىگە بېرىلگەن نەرسىنىڭ ئەسل ئىگىسى ئەمەس، بەلكى ئىجارىگە بېرىلىدىغان نەرسىنى ئەسل ئىگىسىدىن سېتىۋېلىش ئۈچۈن مەبلەغ سالغۇچى بولۇپ، ئۇنى ئۆز نامىدا سېتىۋېلىپ ئىجارىگە بېرىدۇ(11). ئىجارىگە ئالغۇچى ئىجارىگە ئالغان نەرسىگە ئىگە بولۇشقا – شەرتلەشكەن بولغاچقا – زورلىنىدۇ. ئەمما، ئىجارىگە بېرىش ئارقىلىق مەبلەغ تەمىنلەشتە بولسا 3 ئىشتىن بىرىنى تاللاش ئىختىيارلىقى بېرىلىدۇ:

1. ئىجارىگە ئېلىنغان نەرسىگە يېڭى توختام بىلەن ئىگە بولۇش؛ (بۇنى تاللىسا، يۇقىرىقى «ئىگە بولۇش بىلەن ئاياغلىشىدىغان ئىجارە توختىمى» بولىدۇ)

2. ئىجارە مۇددىتىنى ئۇزارتىش؛

3. ئىجارىگە ئالغان نەرسىنى ئىگىسىگە قايتۇرۇپ بېرىپ ئىجارە توختىمىنى ئاخىرلاشتۇرۇش ۋە ئىككى تەرەپ مۇناسىۋىتىنى بوغۇش.

«كېمىيىپ ماڭىدىغان شېرىكچىلىك توختامى» (المشاركة المتناقصة Musharakah Mutanaqisah) : بۇ تۈردە مەلۇم خېرىدارنىڭ بىرەر تىجارىي ئىش قىلىشتا پۇلغا بولغان ھاجىتىنى قامداش ئۈچۈن «ئىسلام بانكىسى» شېرىكچىلىك ئاساسىدا مەبلەغ سالىدۇ. ئىككى تەرەپ پايدىنى پۈتۈشكەن بويىچە ئۈلۈشىدۇ. لېكىن بۇنىڭدا بانكا پۈتۈن نېسىۋىسىنى ياكى بىر قىسمىنى شېرىكىگە خاھلىغان ۋاقىتتا سېتىپ بېرىشكە خاھلىغان چاغدا توختام قىلىشقا ۋەدە بېرىدۇ. نەتىجىدە، مەلۇم مۇددەتتىن كېيىن بانكىنىڭ شېرىكى مەزكۇر نەرسىنى بانكىدىن تەدرىجىي شەكىلدە سېتىۋېلىپ بولىدۇ(12). بۇ توختام ئىجارە توختىمىدىن پەرقلىق بولسىمۇ، لېكىن ئۇنىڭ «ئىسلام بانكىلىرى» يۈرگۈزۈپ كېلىۋاتقان شەكلى ئىجارىگە ئوخشاپ كېتىدۇ. بۇ تۈر مەبلەغ سېلىش ۋە سودا قىلىش ئۇسۇلى ھازىرقى زامان فىقھى كومىتېتلار ۋە كۆپچىلىك ئالىملار(13) بىرقانچە شەرت ۋە ئۆلچەملەرگە رىئايە قىلىنغان تەقدىردە جائىز دەپ قارىغان بولسىمۇ، ئەمەلىيەتتە ئۇنىڭغا رىئايە قىلىنماي كەلمەكتە.

«ئىسلامغا ئۇيغۇن دېيىلگەن زايوملار» (الصكوك الاسلامية Islamic instrument or Islamic bonds or Islamic Sukuk): شەرىئەتتىكى پۇل – كۈچ شېرىكچىلىكى (مۇزارەبە) قائىدىسى بويىچە، چوڭراق بىر ئىشنى ۋۇجۇتقا چىقىرىپ ئوتتۇرا ياكى ئۇزۇن مۇددەتلىك ماڭدۇرۇش ئۈچۈن قۇرۇلغان بىر شىركەتنىڭ سەرمايىسىگە ئالاقىدار مەلۇم پىرسەنتتىكى ھەسسىدارلىقنى كۆرسىتىدىغان، ھەربىرى ئوخشاش قىممەتتىكى ھۆججەتلەردۇر(14). بۇ زايومنى سېتىۋالغانلار ئۇنى ئېلىپ – ساتالايدۇ. ئىگىدارچىلىقىنى ھەدىيە بېرىۋېتىش، رەنىگە قويۇش ياكى مىراس قالدۇرۇش قاتارلىق تۈرلۈك يوللار ئارقىلىق باشقىلارغا يۆتكىيەلەيدۇ. ئىسلامغا ئۇيغۇن دېيىلگەن زايوملار ھەقىقەتەن شەرئىي ئۆلچەمگە رىئايە قىلىنغان ئاساستا بازارغا سېلىنسا، ئۇنى ئېلىپ سېتىشتىكى ئۆلچەملەرگە رىئايە قىلىپ ئېلىپ – سېتىشقا بولىدۇ. ئۇنداق بولمىسا – ئەمەلىيەتتىمۇ كۆپ قىسمى ئۇنداق ئەمەس، – ئۇنى سېتىۋېلىشقا بولمايدۇ.

«قەرزنى ئۇزارتىپ قايتا پىلانلاش» (إعادة جدولة الديون Debt Rescheduling) : بۇ قەرزنى تۆلەش ئۇسۇلىنى قايتا بېكىتىشنى كۆرسىتىدىغان بولۇپ، ئادەتتە قەرزدار مەلۇم سەۋەبلەر تۈپەيلى قەرزىنى ۋاقتىدا تۆلىيەلمىگەن ئەھۋاللاردا مۇددەت ئۇزارتىلىپ تۆلەش قەرەللىرى قايتا بېكىتىلىدۇ ياكى يېڭىدىن قەرز بېرىلىدۇ. بۇ كۆپىنچە قەرزدارنىڭ تەلىپى بىلەن بولىدۇ. بۇ قەرزگە كېچىكىش سەۋەبلىك قېتىلغان تۆلەم بولغاچقا، مەيلى سوت مەھكىمىسى تەرىپىدىن ھۆكۈم قىلىنسۇن، مەيلى ئىككى تەرەپ رازىلىقى بىلەن بولسۇن، شەرىئەت ھارام قىلغان جازانىدۇر(15).

«جازانە» (ئۆسۈم – الربا / Usury – Riba): «ئارتۇق» دېگەن مەنىدە بولۇپ، باشقا بىر ئىنساننىڭ مېلىنى بەدەلسىز ئېلىۋېلىشتۇر. جازانە بارلىق ساماۋى شەرىئەتلەردە ھارام قىلىنغان بولۇپ، شەرىئىتىمىزدىمۇ ھالاك قىلغۇچى چوڭ گۇناھلار قاتارىدىن سانالغان. «قۇرئان كەرىم»نىڭ ئەڭ ئاخىرىدا نازىل بولغان ئايەتلىرى ئىچىدە مۇنۇ ئايەتلەر بار ئىدى: ﴿ئى ئىمان ئېيتقان كىشىلەر! مۇئمىن بولساڭلار ئاللاھنىڭ ئازابىدىن ساقلىنىڭلار، قالغان جازانىنى تاشلاڭلار. ئەگەر ئۇنداق قىلمىساڭلار، بىلىڭلاركى، ئاللاھ ۋە ئۇنىڭ رەسۇلى سىلەرگە ئۇرۇش ئېلان قىلىدۇ. ئەگەر تەۋبە قىلساڭلار، سەرمايەڭلار ئۆزۈڭلارغا قايتىدۇ، باشقىلارنى زىيان تارتقۇزمايسىلەر، ئۆزۈڭلارمۇ زىيان تارتمايسىلەر﴾(بەقەرە: 278 – 279). ھەدىستە مۇنداق كەلگەن: «ئاللاھ تائالا ئۆسۈم يېگۈچىگە، يېگۈزگۈچىگە، ئۇنىڭغا گۇۋاھ بولغۇچىغا ۋە ئۇنى يازغۇچىغا لەنەت قىلغان»(16).

جازانىنىڭ تۈرلىرى:

1. قەرز جازانىسى؛ يەنى ئۆسۈملۈك قەرز. بۇ يەنە «جاھىلىيەت جازانىسى» دەپمۇ ئاتىلىدۇ. چۈنكى، بۇ جاھىلىيەتتىكى جازانە تۈرلىرىنىڭ ئىچىدە ئەڭ كەڭ ئومۇملاشقان بىر تۈردۇر. يەنە «ئىسلام بانكىلىرى»دىكى «مۇرابەھە»، «ئىينە سودىسى» ۋە «پۈتۈشۈۋېلىنغان تەۋەررۇق» قاتارلىق كېلىشىملەرمۇ شەكىلدە سودا، ماھىيەتتە مۇشۇ تۈردىكى قەرز جازانىسىدۇر. «ۋاقىتلىق ئالماشتۇرۇش توختاملىرى (Swaps)»، «فورېكس» ياكى مارجىن تىجارىتى (Margin Trading)، قەرەلى كەلمىگەن چەكنى سېتىش … قاتارلىقلارمۇ مۇشۇ تۈردىن.

2. نېسىنى ھەسسىلەش جازانىسى؛ بۇ نېسىنى دېيىشكەن ۋاقتىدا بېرەلمىسە ئۆسۈم قوشۇش بەدىلىگە ۋاقىتنى ئۇزارتىپ بېرىشنى كۆرسىتىدۇ. قەرزنى قەرزدارنىڭ ئۆزىگە ئۇزۇنراق مۇددەتكە نېسى پۇلغا سېتىش ياكى قەرزنى باشقا بىرىگە نېسى پۇلغا سېتىش، شۇنداقلا «ئىسلام بانكىلىرى»دىكى پۇلنى قەرەلىدە تۆلىيەلمەسلىك ئۈچۈن قويۇلىدىغان «كېچىكىش جەرىمانىسى Debt Rescheduling» مۇشۇ جازانىنىڭ بىر تۈرىدۇر. بۇ مۇددەتكە بۆلۈپ سېتىش (تەقسىت) ئىشلىرىدىمۇ بولىدۇ.

3. جىنسداش تاۋارنى كەم – زىيادە قىلىپ ئالماشتۇرۇش جازانىسى؛ بۇ يەنە «سودا جازانىسى» دەپمۇ ئاتىلىدۇ. ئالتۇن ئالتۇن بىلەن، كۈمۈش كۈمۈش بىلەن، بۇغداي بۇغداي بىلەن ئوپمۇئوخشاش، تەپمۇتەڭ ئېغىرلىقتا، قولمۇقول ئالماشتۇرۇلۇشى كېرەك، ئارتۇقى جازانىدۇر. پۇلنى ئۆز تۈرىگە سېتىشتا يەنى دوللارنى دوللارغا ئالماشتۇرۇشتىمۇ سانى تەڭمۇتەڭ بولۇشى شەرت. بۇ شەرتكە رىئايە قىلىنمىغان ئەھۋالدا جازانە شەكىللىنىدۇ.

4. نېسى جازانىسى؛ بۇ پۇل ۋە ئالتۇنلارنى ئالماشتۇرۇشتا بىرىنى نەقد تاپشۇرۇپ بەرمىگەن/بېرەلمىگەندەك ئەھۋاللاردا شەكىللىنىدۇ. مەسىلەن، ئالتۇن ياكى كۈمۈشنى باشقا بىر تۈرگە، يەنى ئالتۇننى كۈمۈشكە ساتقاندا، نەقدمۇنەقد بولۇشى شەرتتۇر. ئېغىرلىقى تەڭ بولۇشى شەرت ئەمەس. بىر قەغەز پۇلنى باشقا بىر قەغەز پۇلغا ئالماشتۇرغاندىمۇ نەقدمۇنەقد بولۇشى شەرت، سانى تەڭ بولۇشى شەرت ئەمەستۇر. يەنى پۇل ئايرىۋاشلاشتا پۇلنىڭ ھەر ئىككىسى ياكى بىرى نېسى بولسا جازانە بولىدۇ.

5. شەرىئەتتە ناتوغرا بولغان سودىلارنىڭ ھەممىسى (ھەنەفىي مەزھەپنىڭ قارىشىدا) جازانە ھېسابلىنىدۇ. مەسىلەن، قىمار، مۈجمەل سودا، ئالدامچىلىق، مەۋھۇم تىجارەت، پاي چېكى سودىلىرى، قولىدا يوق نەرسىنى سېتىش، سۇغۇرتا، كېلەچەكتە قىلىشقا پۈتۈشكەن (Futures contracts) سودىلىرى ۋە ئىختىيارلىقلار بىلەن تولغان ئوبشىن (Option contracts) توختاملىرى، لايبور (LIBOR) كۆرسەتكۈچى بويىچە سودىلىشىش ۋە ئىگىدارچىلىقىدا بولمىغاننى سېتىش، ئۆتنە قىلىپ سېتىش (SHORT SALE)، شاخلىتىپ سېتىش (Network Marketing) قاتارلىق بىرمۇنچە ھارام ۋە ناتوغرا سودىلار مۇشۇ تۈرگە تەۋەدۇر. بۇ تۈرلەرنىڭ بەزىسى بەزىسى بىلەن گىرەلىشىپ كېتىشىمۇ، بىر سودىدا ئىككى خىل جازانىنىڭ تېپىلىشىمۇ مۇمكىن.

«ئىسلام بانكىلىرى» مۇئامىلىلىرىدىكى مۇرابەھەنىڭ نىسبىتى

«ئىسلام بانكىلىرى» يولغا قويغان مۇرابەھە سودىسى بىز فىقھىدا بىلگەن مۇرابەھە سودىسىدىن پەرقلىق بولۇپ، مۇرەككەپ جەرياننى ئۆز ئىچىگە ئالىدۇ. نەزەرىيە ۋە ئەمەلىي تەتبىقلاشتا شەرىئەتكە خىلاپ ئىشلاردىن خالىي بولمايدۇ. شۇڭا، بۇ توغرىدا تالاش – تارتىشلار كۆپ بولغان. مۇرابەھە ئۈستىدە توختىلىشنىڭ مۇھىملىقى ئۇنىڭ «ئىسلام بانكىلىرى» مۇئامىلىلىرىدىكى نىسبىتىدىن كېلىدۇ. «ئىسلام بانكىلىرى»دىكى مەبلەغ بىلەن تەمىنلەش مۇئامىلىلىرىنىڭ 90% ىنى مۇرابەھە سودىسى ئىگىلەيدىغانلىقىدا تالاش – تارتىش يوقتۇر(17). بۇنىڭ 60% ىنى تەۋەررۇق سودىسى ئىگىلەيدۇ(18). چۈنكى، تەۋەررۇق سودىسىنىڭ باشلىنىشىمۇ گاھىدا مۇرابەھە سودىسى بىلەن باشلىنىدۇ. بۇنىڭغا «ئىگە بولۇش بىلەن ئاياغلىشىدىغان ئىجارە توختىمى»، «ئىجارىگە بېرىش ئارقىلىق مەبلەغ بىلەن تەمىنلەش»، «كېمىيىپ ماڭىدىغان شېرىكچىلىك توختامى» ۋە «ئىسلامغا ئۇيغۇن دېيىلگەن زايوملار» قاتارلىق باشقا بېجىرىم بولمىغان، شۈبھىلىك سودىلار قېتىلسا بانكا مۇئامىلىسىنىڭ 95% تىن كۆپ قىسمىنى مۇرابەھە ۋە شۇنىڭدەك ناتوغرا مۇئامىلىلەر ئىگىلەپ كېتىدۇ.

يەنە مالايسىيادەك بەزى دۆلەتلەردىكى «ئىسلام بانكىلىرى»نىڭ سودىلىرى ئىچىدىمۇ كەڭ ئېلىپ بېرىلىدۇ.

مالايسىيادىكى ئاتالمىش «ئىسلام بانكىلىرى» ئېنىق جازانە بولغان «ئىينە سودىسى»نى شەرئىي نازارەت ھەيئىتى تەستىقى بىلەن «نېسى باھادا سېتىش زايومى»، «مۇرابەھە زايۇمى» دېگەندەك ناملار ئاستىدا كۆپ ئېلىپ بارىدۇ. بۇ ئىككىسى ماھىيەتتە بىر خىل سودا بولۇپ، بىرى قىسقا (3 ئايدىن 1 يىلغىچە) ياكى ئوتتۇرا (1 يىلدىن 5 يىلغىچە) مۇددەتلىك، يەنە بىرى ئۇزۇن (5 يىلدىن ئۇزۇن) مۇددەتلىك بولىدۇ. ھەر ئىككى سودىدا قەرزگە ئېھتىياجلىق ھاجەتمەن بانكىدىن مەلۇم مىقداردا قەرز تەلەپ قىلىدۇ. شۇنىڭ بىلەن بانكا ئۇنىڭدىن ئاشۇ قىممەتتىكى ئۆي ياكى ماشىنىدەك بىر نەرسىنى سېتىۋېلىپ پۇلىنى (مەسىلەن، 100 مىڭ) نەقد بېرىدۇ. ئاندىن ئۇ نەرسىنى شۇ كىشىنىڭ ئۆزىگە ئىككى تەرەپ پۈتۈشكەن بويىچە ئارتۇق باھادا (مەسىلەن، 110 مىڭ قىلىپ) قەرەللىك نېسى ساتىدۇ(19). مانا بۇنىڭدىن بانكىلاردىكى شەرئىي نازارەت ھەيئەتلىرىنىڭ ھارام سودىلارنى تەپمەھالال قىلىشتەك ئېغىر ئەھۋالىنى كۆرۈۋالغىلى بولىدۇ.

مۇبادا شەرىئەت ئىينە سودىسىنى ھالال قىلغان بولسا ئىدى، مەبلەغ بىلەن تەمىنلەشكە ئالاقىدار باشقا مۇئامىلىلەرگە ئېھتىياج بولمىغان بولاتتى. چۈنكى «ئىينە سودىسى» مەبلەغكە بولغان ئېھتىياجنى ئەڭ قىسقا، لېكىن ھارام يول بىلەن قامدايدۇ. شۇڭا ئادەتتىكى بانكىلاردا مۇشۇ بىر تۈرلا مەۋجۇد. ئۇ بولسىمۇ جازانىدىن قورقمايدىغان كاپىرلارنىڭ پۈتۈن ئېھتىياجىنى قامدايدىغان ئۆسۈملۈك قەرز. «ئىينە سودىسى»مۇ تەپمەھالال قىلىنغان ئۆسۈملۈك قەرزدۇر. شۇڭا، «ئىينە سودىسى» ئېلىپ بارغان تەقدىردە، قەرز ئېھتىياجى قامدىلىدىغان بولغاچقا، باشقا تۈر مۇئامىلىلەرگە ئېھتىياج چۈشمەيدۇ. مانا بۇ بەزى دۆلەتلەردە «ئىسلام بانكىلىرى»نىڭ پائالىيىتىنىڭ كۆپ قىسمىنى ئىينە ياكى مۇرابەھە ۋە ياكى تەۋەررۇق نامىدا ئاتالغان «ئىينە سودىسى» تەشكىل قىلغانلىقىنىڭ سەۋەبىنى كۆرسىتىپ بېرىدۇ.

تۈركىيەدىكى «قاتىلىم بانكىلىرى» «ئىينە سودىسى»نى مالايسىيادىكىدەك قىلمىسىمۇ، ئاساسلىق «مۇرابەھە» ۋە «تەۋەررۇق» سودىلىرىنى قىلىدۇ(20).

لېكىن، ماھىيەت جەھەتتە «پۈتۈشۈۋېلىنغان تەۋۋەررۇق» «ئىينە سودىسى» بىلەن ئوخشاشتۇر. چۈنكى، ئىينە سودىسىدا تاۋار سېتىۋېلىش مەقسىتى يوق، نەقد سېتىۋالغان تاۋارنى يۇقىرىراق باھادا نېسى سېتىپ شەرىئەت چەكلىگەن جازانىگە ھىيلە ئىشلىتىلىدۇ. ئارتۇق پۇل ئۇزارتىلغان ۋاقىتقا قارىتا بەلگىلىنىدۇ. گەرچە ئىينە سودىسىدا كېيىن سېتىۋالغۇچى بىرىنچى شەخسنىڭ ئۆزى، تەۋەررۇقتا كېيىن سېتىۋالغۇچى ئۈچىنچى شەخس بولسىمۇ، تەۋەررۇقتىمۇ ئوخشاشلا بىرنەچچە ھالال توختاملارنى جەملەش ئارقىلىق جازانە تەپمەھالال قىلىنىدۇ. نەتىجىدە ئىينە سودىسىنىڭ ھارام قىلىنىش سەۋەبى ئوخشاشلا تەۋەررۇق سودىسىدا مەۋجۇتتۇر. ئۇ بولسىمۇ ئىككى ياكى ئۈچ نەقد ۋە نېسى ھالال سودا ئارقىلىق جازانىگە ئېرىشىش. دېمەك، ئىينە سودىسى بۇ خىل ھىيلە سودىسىنىڭ ئاددىيراق شەكلى بولسا، تەۋەررۇق ئۇنىڭ مۇرەككەپ شەكلىدۇر. نىيەتمۇ، نەتىجىمۇ ئوخشاش، ئۇ بولسىمۇ ئۆسۈملۈك قەرز ئېلىش ۋە قەرز بېرىشتۇر.

پروفېسسور دوكتور سەرۋەت باياندىرنىڭ بايان قىلىشىچە، تۈركىيەدە 2001 – يىلى بانكىچىلىق ئىشلىرىنى باشقۇرۇش ۋە نازارەت قىلىش ئىدارىسى (BDDK) تەرىپىدىن چىققان قانۇن بويىچە خۇسۇسىي مەبلەغ بىلەن تەمىنلەش شىركەتلىرى ((ÖFK گە يەنى ھازىرقى قاتىلىم بانكىلىرى (Katılım Bankaları) غا مۇناسىۋەتلىك ئۇقتۇرۇش ھۆججىتىدىكى مۇرابەھەنىڭ ئىزاھىدا ئۆزگەرتىش ئېلىپ بېرىلدى ۋە مۇرابەھە شەخس ۋە مۇئەسسەسەلەر ئۈچۈن مۇنداق ئىزاھلاندى:

«1. ئىشلەپچىقىرىش مۇئەسسەسەلىرىنى خۇسۇسىي مەبلەغ بىلەن تەمىنلەش شىركەتلىرى (ئىسلام بانكىلىرى) ئۈچۈن: خۇسۇسىي مەبلەغ بىلەن تەمىنلەش شىركەتلىرى (ئىسلام بانكىلىرى) بىلەن مەبلەغنى ئىشلىتىدىغان ئورۇن ئوتتۇرىدا تۈزۈلىدىغان كېلىشىم دائىرىسىدە شىركەتنىڭ ئېھتىياجى بولغان غەيرىمەنقۇل (زېمىن ۋە بىنالار) ، ئۈسكۈنە ۋە سايمانلارنىڭ، خام ۋە يېرىم ئىشلەپچىقىرىلغان ماتېرىياللارنىڭ پۇلىنىڭ خۇسۇسىي مەبلەغ بىلەن تەمىنلەش شىركەتلىرى (ئىسلام بانكىلىرى) تەرىپىدىن ساتقۇچىغا شىركەت نامىدىن تۆلىنىشى ۋە شىركەتنىڭ قەرەللىك قەرزگە بوغۇلۇشىدىن ئىبارەتتۇر.

2. شەخسلەرنى سەرمايە بىلەن تەمىنلەش: تىجارىي ئىشلاردا ئىشلىتىلمەسلىك شەرتى بىلەن (2003 – يىلىدىكى ئۇقتۇرۇشتا مۇنداق دېيىلدى) ھەقىقىي شەخس بولغان خېرىدارلارنىڭ شەخسىي ئېھتىياجى ئۈچۈن سېتىۋالغان تاۋار ۋە خىزمەت بەدەللىرىنىڭ خۇسۇسىي مەبلەغ بىلەن تەمىنلەش شىركەتلىرى (ئىسلام بانكىلىرى) تەرىپىدىن ساتقۇچىغا شۇ سېتىۋالغۇچى نامىدىن بىۋاسىتە تۆلىنىشى قارشىلىقىدا سېتىۋالغۇچىنىڭ خۇسۇسىي مەبلەغ بىلەن تەمىنلەش شىركەتلىرى (ئىسلام بانكىلىرى) گە قەرزگە بوغۇلۇشىدىن ئىبارەتتۇر.

مانا بۇ قانۇنىي ئۆزگەرتىشلەر نەتىجىسىدە مەبلەغ بىلەن تەمىنلەش شىركەتلىرى (ÖFK ھازىرقى قاتىلىم بانكىلىرى Katılım bankaları) پرىنسىپى نۇقتىسىدىن ئېلىپ ئېيتقاندىمۇ، مۇرابەھە سودىسى تىجارەت دائىرىسىدىن چىقىپ كەتتى. جازانىلىك تۈزۈمدىكى ئىستىمالچىغا مەبلەغ قەرزى بېرىش (tüketici finansman kredisi) ئىشىغا ئوخشاشلا خېرىدارنىڭ مال ئىگىسىدىن سېتىۋالغان تاۋار ياكى خىزمەتنىڭ قەرزگە ئايلاندۇرۇلغان شەكلىدىكى جازانىلىك مەبلەغ قەرزى بېرىش (finansman kredisi) ئىشىغا ئايلاندى».

يەنى «قاتىلىم» ياكى «ئىسلام بانكىلىرى» ئېلىپ بېرىۋاتقان مۇرابەھە ۋە تەۋەررۇققا ئوخشىغان سودىلاردا قىلغىنى مەبلەغ قەرز بېرىش ئىكەنلىكى، بانكا بىرنەرسە سېتىۋالمايدىغانلىقى، سېتىۋالغۇچىغا قەرز بېرىپ تۇرىدىغانلىقى ئېنىق.

پروفېسسور دوكتور سەرۋەت باياندىر يەنە مۇنداق دەيدۇ:

«2012 – يىلدىن كېيىن قاتىلىم بانكىلىرىغا تەۋەررۇق سودىسى كىردى. گېنلىرى بىلەن ھەپىلىشىلگەن مۇرابەھە، ئىجارىگە بېرىش ئارقىلىق مەبلەغ بىلەن تەمىنلەش، زايوم ۋە تەۋەررۇق قاتارلىقلارنىڭ ھەربىرى جازانىلىك بىر زەھەر سۈپىتىدە قاتىلىم بانكىچىلىق بەدىنىگە شۇنداق تېز تارقالدىكى، زەھەرلىك چېكىملىككە خۇمار بولغان جىسىمنىڭ ھەرقېتىمدا تېخىمۇ ئارتۇق ئاقنى ئىستىگىنىدەكلا، بۇ تۈرلۈك ئىشلارغا بولغان تەلەپ پىرسەنتى ئىزچىل ئېشىپ ماڭدى. ئۇنداق بولمىغان تەقدىردە نېرۋا (مەبلەغ بىلەن تەمىنلەش) كرىزىسلىرىگە سەۋەب بولغان بولاتتى»(21).

مانا مۇشۇ سەۋەبتىن ئىينە سودىسىنى قىلمىغان «ئىسلام بانكىلىرى» يەنىلا ئۇنىڭ ئوخشىشى بولغان تەۋەررۇققا ياكى مۇرابەھەگە يۈزلەنمەكتە. بىر دوكلاتتا دېيىلىشىچە، سەئۇدىي ئەرەبىستاندىكى «ئىسلام بانكىلىرى»نىڭ پۈتۈن مەبلەغ بىلەن تەمىنلەش ئىشلىرىنىڭ 70% ىنى قەرەللىك سېتىش بىلەن مۇرابەھە ئىگىلىگەن. 2009 – يىلى بولسا، 67% ىنى تەۋەررۇق ئىگىلىگەن. مۇزارەبە، سەلەم ياكى ئىستىسناﺋ قاتارلىق ساپ ھالال بولغان ھەقىقىي مەبلەغ سېلىش توختاملىرى 5% تىن ھالقىمىغان. بۇنىڭ سەۋەبى ئىينە، مۇرابەھە ۋە تەۋەررۇق سودىلىرىدىكى خەتەر نىسبىتىنىڭ يوق دېيەرلىكى ۋە بانكىغا شېرىكچىلىككە بېرىلگەن پۇللارنىڭ زىيان تارتماسلىققا كاپالەت قىلىنىشى ئىكەن. دېمەك، بۇ جازانە بانكىلىرىنىڭ ئىشىنى ئىسلام «رېڭى» بىلەن بويىشىدىن باشقا نەرسە ئەمەس، چۈنكى تەۋەررۇق پۇل بىلەن تىجارەت قىلىشتىن ئىبارەت. كاپىتالىزم بانكىلىرىمۇ ئوخشاش. نەتىجىدە «ئىسلام بانكىلىرى»نىڭ تەۋەررۇققا يېتىۋېلىشى ئىسلامنىڭ ھەقىقىي مەبلەغ سېلىش ۋە مەبلەغ سالغۇچىنىڭ زىيانغىمۇ ئىگە بولۇش تۈزۈمىگە خىلاپ يول تۇتۇش بولۇپ، تەۋەررۇققا تايىنىۋېلىشنىڭ «ئىسلام بانكىلىرى»نى «ئىسلامنىڭ ئىقتىسادىي تۈزۈمى»گە ۋەكىللىك قىلالمايدىغان ھالغا قويۇشى مۇقەررەردۇر»(22).

قارايدىغان بولساق، «ئىسلام بانكىلىرى» ئاساسلىقى «ئىينە سودىسى»غا تايىنىدۇ. سەل نۇمۇسچانلىرى «تەۋەررۇق» بىلەن «مۇرابەھە»نى ئاساس قىلىدۇ. نەتىجىدە ئۇلارنىڭ مەبلەغ بىلەن تەمىنلەش ئىشىنىڭ 90% تى مۇشۇلاردىن باشقا توختام بولمايدۇ. بەزىدە مۇرابەھە سودىسى تەۋەررۇق سودىسىغا ئايلىنىپمۇ قالىدۇ ياكى تەۋەررۇق سودىسى باشلىنىشتا مۇرابەھە سودىسى بىلەن باشلىنىدۇ. يەنى مۇرابەھە قىلسا تەۋەررۇقمۇ بولىدۇ. تەۋەررۇقلا قىلسا مۇرابەھەمۇ بولىدۇ.

«ئىسلام بانكىلىرى»نىڭ ئاتالمىش«مۇرابەھە»سىدىكى شەرىئەتكە زىت نۇقتىلار

«ئىسلام بانكىلىرى» ياكى «قاتىلىم بانكىلىرى» مۇزارەبە ئورنىغا مۇرابەھەگە يېتىۋالغان ۋە بۇ سودا تۈرىنى ئېلىپ بېرىشتا شەرئىي نازارەت ھەيئىتى بېكىتكەن ئۆلچەملەرگە رىئايە قىلمايدىغان بولغاچقا ياكى بەزى ئاتالمىش شەرئىي نازارەت ھەيئەتلىرىمۇ تەپمەھالالغا يول ئېچىپ بېرىدىغان ھەيئەتلەر بولغاچقا، بۇ سودا ئۆسۈملۈك قەرزدىن پەرقسىز بولۇپ قالماقتا. بۇ سودىدىكى شەرىئەتكە زىت نۇقتىلار:

1. بۇ سودا كېلىشىمىنى قىلغاندا بەزىدە بانكا بىلەن خېرىدار ئېلىم – سېتىم توختامىغا بىرلا ۋاقىتتا ئىمزا قويىدۇ. بۇ قولىدا بولمىغان نەرسىنى سېتىش دائىرىسىگە كىرىدۇ ۋە ھەدىستە پەيغەمبەر ئەلەيھىسسالام توسقان «ئىلكىدە بولمىغاننى سېتىش»نى سادىر قىلغان بولىدۇ.

ھەكىم ئىبنى ھىزام رەزىيەللاھۇ ئەنھۇ مۇنداق دەيدۇ: مەن پەيغەمبەر سەللەللاھۇ ئەلەيھى ۋەسەللەمدىن:

ــ ئى رەسۇلۇللاھ! بەزى ئادەملەر مەندە يوق نەرسىلەرنى سورايدۇ، ئۇلار بىلەن سودىلىشىپ بولۇپ، ئاندىن ئۇ تەلەپ قىلغان نەرسىنى بازاردىن سېتىۋېلىپ بەرسەم بولامدۇ؟ ـ دەپ سورىغانىدىم، پەيغەمبەر سەللەللاھۇ ئەلەيھى ۋەسەللەم:

ــ ئۆزۈڭدە يوق نەرسىنى ساتما! ـ دەپ جاۋاب بەردى(23).

بۇ سودا يەنە ئەبۇ ھۇرەيرە رەزىيەللاھۇ ئەنھۇنىڭ «پەيغەمبەر سەللەللاھۇ ئەلەيھى ۋەسەللەم بىر سودىدا ئىككى سودا قىلىشتىن توسقان»(24) دېگەن ھەدىسكىمۇ زىت كېلىدۇ.

ئەبۇ ھۇرەيرە رەزىيەللاھۇ ئەنھۇ مۇنداق دەيدۇ: پەيغەمبەر سەللەللاھۇ ئەلەيھى ۋەسەللەم: «كىمكى بىر سودىدا ئىككى سودىنى قىلىدىكەن، ئۇنىڭغا (شۇ ئىككى سودىدىكى) تۆۋەن باھا بويىچە پۇلى تېگىدۇ ياكى (ئۇ) جازانە (قىلغان) بولىدۇ» دېگەن(25). دېمەك، بۇ سودىلاردىن مەقسەت قەرز ئېلىش بولۇپ، نەتىجىدە ھاجەتمەن ئاز ئېلىپ كۆپ (مەسىلەن، مىڭ دوللار ئېلىپ 1100 دوللار) قايتۇرىدۇ. تاۋار ئۆز قولىدا قالىدۇ. شۇڭلاشقا ئىينە (ياكى تەۋەررۇق) سودىلىرىدا تۆۋەن باھا بولغان نەقد پۇل ھالال، يۇقىرى بولغان نېسى پۇل بولسا جازانىدۇر(26).

2. بەزىدە بانكا خېرىدارنى ۋەكىل قىلىپ تۇرۇپ تاۋارنى ساتقۇچى تەرەپتىن خېرىدار ئۆزى بىۋاسىتە تاپشۇرۇپ ئالىدۇ. بۇ ھېچ زۆرۈرىيەتسىز ھالدا خېرىدار ئىككىنچى ساتقۇچىغا (بانكىغا) ۋەكىل بولۇپ قېلىشنى كۆرسىتىدۇ، شۇڭا بۇ جائىز ئەمەس. مىسال ئالساق، تۈركىيەدىكى «كۇۋەيتتۈرك بانكىسى» مۇرابەھەدە خېرىدارنى ۋەكىل قىلىدۇ(27).

3. بەزىدە بانكا خېرىدار قولىغا خېرىدارنىڭ نامىدا چەك تۇتقۇزۇپ تاۋار ئېلىشقا يوللايدۇ. خېرىدار بۇ چەك بىلەن پۇلنى قولىغا ئالىدۇ، لېكىن تاۋار ئالمايدۇ. نەتىجىدە تاۋار يوق پۇل قەرز بېرىپ تۇرۇش بولىدۇ. بەزىدە بانكا خېرىدار ھېساۋىغا پۇل ياتقۇزۇپ قويىدۇ. تاۋار سېتىۋىلىش بولمايدۇ. خېرىدار ساختا تالون كۆرسىتىپ مۇرابەھە قىلغان بولۇۋالىدۇ.

4. بەزىدە خېرىدار تاۋارنى نېسى سېتىۋېلىپ بولۇپ بانكىغا بارىدۇ ۋە بانكا سېتىۋېلىنغان نەرسىنىڭ پۇلىنى تۆلىۋېتىدۇ. بۇ قەرزنى تۆلەپ قويۇشتىن باشقا ئىش ئەمەس.

5. بەزىدە مۇرابەھە سودىسى تەۋەررۇق سودىسىغا ئايلىنىپمۇ قالىدۇ.

6. مۇرابەھە قەرزىنى تۆلەش ئۈچۈن يېڭى مۇرابەھە سودىسى قىلىش. بۇ «قەرزنى ئۇزارتىپ قايتا پىلانلاش»قا ئوخشاش.

7. مۇرابەھە توختامى تۈزگەندە بانكا تاۋارنى سېتىۋالسا، بانكىدىن چوقۇم ئۇنى سېتىۋېلىشنى شەرتلىشىش. «ئىسلام فىقھى كومىتېتى»نىڭ 2003 – يىلى ئالغان قارارىدا مۇنداق كەلگەن:

«ۋەدىلىشىش ئىككى تەرەپتىن بولۇپ، مۇرابەھە سودىسى ھەر ئىككى تەرەپكە ياكى بىرىگە سودىنى قىلىش – قىلماسلىق ئىختىيارلىقى بولغاندىلا جائىز بولىدۇ. ئىختىيارلىق بولمىسا جائىز بولمايدۇ. چۈنكى، مۇرابەھە سودىسى ھەر ئىككى تەرەپنى سودا قىلىشقا مەجبۇرلايدىغان ۋەدىلىشىش سودا توختامىغا ئوخشايدۇ. ئۇنداق بولىدىكەن مۇرابەھە سودىسىدا پەيغەمبەر ئەلەيھىسسالامنىڭ كىشى ئۆز مۈلكىدە بولمىغان نەرسىنى سېتىشتىن توسقان چەكلىمىسىگە زىت كېلىپ قالماسلىقى ئۈچۈن ساتقۇچى (بانكا) سېتىلغان نەرسىنىڭ ئىگىسى بولۇشى شەرت قىلىنىدۇ».

8. خېرىدار سودىدىن يېنىۋالماسلىققا كاپالەتلىك قىلىش ئۈچۈن بانكىغا كاپالەت پۇلى تۆلەش ۋە يانغان تەقدىردە بانكا بۇ پۇلنى تۇتۇۋېلىش. بۇ خىل پۇل تۆلىتىش كۈچلۈك قاراشتا تۆۋەندىكىلەرگە ئاساسەن جائىز بولمايدۇ:

بىرىنچىدىن: بۇ شەرىئەتتە مۇئەييەنلەشكەن تېخى پۈتمىگەن سودىدىن يېنىش ھەققىنى ئەمەلدىن قالدۇرۇش/ تونۇماسلىقتىن ئىبارەت. بۇ تۆلەمنى شەرت قىلىش خېرىدارنىڭ ئىختىيارىنى قولىدىن ئالىدۇ ۋە ئۇنى سودىغا مەجبۇرلايدۇ. دېمەك، بۇ پۇلنى تۆلىتىش ئورۇنسىز. چۈنكى ھەر ئىككى تەرەپنىڭ ئىختىيارلىقى بار. بۇ ئەھۋالدا بانكىنىڭ زىيىنى خېرىداردىن تۇتۇپ قېلىنسا بولمايدۇ.

ئىككىنچىدىن: ۋەدە قىلغان خېرىدارنىڭ يېنىۋېلىشىدىن كېلىپ چىقىدىغان زىيانغا تەۋەككۈل قىلىش ھەرقانداق تىجارەتچى ئۇچرايدىغان ئىش. چۈنكى تىجارەتنىڭ تەبىئىتى يا پايدا ئېلىش، يا زىيان تارتىش.

ئۈچىنچىدىن: مۇرابەھە سودىسى پايدا ئېلىش ياكى زىيان تارتىش ئاساسىدا جائىز بولىدۇ. ئەگەر بانكا پايدىنى ۋە ھېچقانداق زىيانغا ئۇچرىماسلىقنى كاپالەتلەندۈرسە، بۇ سودا جازانىدىن ئىبارەت بولىدۇ. نەتىجىدە بانكا خېرىدارغا تاۋار سېتىۋېلىش ئۈچۈن قەرز بەرگەن، ئۇ قەرزنى ئۆسۈمى بىلەن قايتۇرغان بولىدۇ.

تۆتىنچىدىن: خېرىدار سودىدىن يېنىپ، بانكا ئۇ تاۋارنى باشقا بىر خېرىدارغا سېتىپ پايدا ئالسا، پايدا بانكىنىڭ بولىدۇ. دەل بۇنىڭ ئەكسىچە زىيان تارتسا زىياننى بانكا كۆتۈرۈشى كېرەك. پەيغەمبەر ئەلەيھىسسالامنىڭ «پايدا زىيان تارتىشقا باغلىق»(28) دېگەن ھەدىسى بىلەن «زىيىنىغا مەسئۇل بولمىغان نەرسىنىڭ پايدىسىنى ئېلىش ھالال بولمايدۇ»(29) دېگەن يەنە بىر ھەدىسىگە، شۇنداقلا «پايدا ئېلىش زىيان تارتىش مەسئۇلىيىتىگە قاراشلىق» دېگەن فىقھىي قائىدىگە ئەمەل قىلىش كېرەك.

بەشىنچىدىن: خېرىدار بانكىدىن تاۋارنى سېتىۋالغاندا زىيان چىقسا ئىگە بولمايمەن دەپ شەرت قويسا بۇ شەرت سودا تەبىئىتىگە زىت بولغانلىقى ئۈچۈن، باتىل شەرت بولىدۇ. بانكىمۇ زىيان تارتسام تۆلىتىمەن دەپ شەرت قوشسا ۋە كاپالەت پۇلى ئالسا بولمايدۇ(30).

9. نېسى سودىدا كېچىكىش جەرىمانىسى تۆلەشكە شەرتلىشىش. چۈنكى، قەرز كېچىكىش ياكى بىرەر قەرەلنى ئاتلاش سەۋەبلىك ئەسل قەرزگە قېتىلغان پۇل جازانە بولىدۇ. بۇ جاھىلىيەتتىكى جازانىنىڭ دەل ئۆزىدۇر.

ئىمام فەخرۇررازىي (ھ. 544 – 606 / م. 1150 – 1210) مۇنداق دەيدۇ: «قەرزنى قايتۇرۇش ۋاقتى كېلىپ، قەرزداردىن قەرزنى قايتۇرۇش تەلەپ قىلىنغىنىدا قايتۇرالمىسا، قەرز ئىگىسى قەرزنى ئاشۇرۇپ مۇددەتنى ئۇزارتسا، مانا بۇ جاھىلىيەتتە قىلىنغان جازانىنىڭ دەل ئۆزىدۇر»(31).

ئىمام ئىبنى تەيمىييە (ھ. 661 – 728 / م. 1263 – 1328) مۇ: «قەرز ئاشۇرۇلۇپ قەرەل ئۇزارتىلىدىغان مۇئامىلە جازانىدۇر» دەيدۇ(32).

«ئىسلام فىقھى كومىتېتى»نىڭ 1989 – يىلى ئالغان قارارىدا مۇنداق كەلگەن: «قەرز ئىگىسى قەرزدارغا قەرزنى قايتۇرۇشقا ئىككى تەرەپ ئوتتۇرىدا بەلگىلەنگەن ۋاقىتتىن كېچىكسە، مەلۇم مىقداردا پۇل ياكى قەرزنىڭ مەلۇم پىرسەنتىنى كېچىكىش ئۈچۈن جەرىمانە سۈپىتىدە بېرىشنى شەرت قىلسا ياكى تاڭسا، بۇ باتىل شەرت ۋە باتىل تېڭىشتىن ئىبارەت. بۇنىڭغا ئەمەل قىلىش ۋاجىپ بولمايدۇ. بەلكى، ئەمەل قىلىش ھالال بولمايدۇ. چۈنكى، بۇ قۇرئان ھارام قىلغان جاھىلىيەت جازانىسىدۇر»(33).

بەزى بانكىلار ھىيلە ئىشلىتىپ: «بىز بۇنى ئۆزىمىز ئالساق ھالال بولمايدۇ. ئالمىساق سۆرەلمىلىك قىلغانلارغا بېسىم بولمايدۇ، شۇڭا ئېلىپ خەير – ساخاۋەت ئىشلىرىغا ئىشلىتىمىز» دەيدۇ – يۇ، نەتىجىدە ئۇنىڭغىمۇ ئىشلەتمەي يانچۇقىغا سالىدۇ. ئىشلەتكەن تەقدىردىمۇ بۇ جازانىنى ھالال قىلالمايدۇ، ئەلبەتتە.

10. تاۋارنىڭ ئىگىدارلىقى تاۋارنى بانكا ئارقىلىق نېسى سېتىۋالغان شەخستە بولماي، بانكىنىڭ رەنىسىدە بولۇش. بۇنداق قىلىشنى كۆپچىلىك ئالىملار جائىز دېگەن. بىرقىسىم ئالىملار چەكلىگەن.

11. تۆلىيەلمەي قالغاندا «قەرزنى ئۇزارتىپ قايتا پىلانلاش». بۇ جازانىنىڭ بىر تۈرى.

بانكىلاردىكى مۇرابەھە سودىسى قاچان/ قانداق جائىز بولىدۇ؟

بانكىلاردىكى مۇرابەھە سودىسى ھازىرقى ئېلىپ بېرىلىۋاتقان شەكلىدە توغرا بولمايدۇ. ناۋادا تۆۋەندىكىدەك زۆرۈر تۈزىتىشلەر كىرگۈزۈلسە ئىدى، توغرا بولغان بولاتتى. ئەپسۇسكى، ئۇ شەرتلەرگە چۈشۈرۈپ توغرىلاش مۇمكىن بولمايدۇ. چۈنكى، بانكا ئىگىلىرى مەۋجۇد ھالەتنى خەۋپ – خەتەرسىز بولغاچقا تاللىۋالغان ۋە ئەڭ كىچىك خەتەرگىمۇ تەۋەككۈل قىلمايدۇ ياكى زىيان تارتىشنى ئەسلا خاھلىمايدۇ. نەتىجىدە مۇرابەھەنىڭ ھالال بولۇشى ئۈچۈن زۆرۈر بولغان شەرتلەر قەغەز ئۈستىدىلا قالىدۇ. ئۇلار:

1. تاۋار بانكىنىڭ ئىگىدارچىلىقىغا ئۆتسە؛

2. تاۋارنى بانكا شەرئىي ئۆلچەم بويىچە قولىغا تاپشۇرۇپ ئالسا؛

3. خېرىدارغا تاپشۇرۇشتىن بۇرۇنقى بۇزۇلۇپ كېتىش مەسئۇلىيىتى بانكىغا كېلىدىغان بولسا؛

4. تاۋارنى بانكىدىن چوقۇم سېتىۋېلىش شەرتى بولمىسا؛

5. كېچىكىش جەرىمانىسى تۆلەش شەرتى بولمىسا؛

6. تاۋارنىڭ ئىگىدارلىقى تاۋارنى بانكا ئارقىلىق نېسى سېتىۋالغان شەخستە بولسا، بانكىنىڭ رەنىسىدە بولۇش شەرتى بولمىسا؛

7. خېرىدار سودىدىن يېنىۋالماسلىققا كاپالەتلىك قىلىش ئۈچۈن كاپالەت پۇلى تۆلەش بولمىسا؛

8. سودىنىڭ باشقا شەرتلىرى تېپىلىپ، چەكلەنگەن بىر ئەھۋال بولمىسا،

ئىخچاملايدىغان بولساق، ئىسلام شەرىئىتى بەلگىلىگەن سودا ئوبيېكتىغا ئىگە بولۇش، جازانە قىلماسلىق، مۇددەتنى ئۇزارتىپ قەرزنى ئاشۇرماسلىق، خېيىم – خەتەر ۋە زىيانغا ئىگە بولۇش قاتارلىق ئەھكاملارغا رىئايە قىلىنسا، ئاندىن بۇ سودا جائىز سودا بولىدۇ.

«ئىسلام بانكىلىرى»غا شېرىكچىلىك ئاساسىدا مەبلەغ سېلىش

بىز يۇقىرىدا «ئىسلام بانكىلىرى»دىكى مۇئامىلىلەرنىڭ سانى ۋە ھەجمىنى ئاساسەن مۇرابەھە ۋە تەۋەررۇق سودىلىرى ئىگىلەيدىغانلىقىنى، ئۇ بانكىلاردا بىز شەرىئەتتە بار دەپ بىلىدىغان ئېلىم – سېتىم، مۇزارەبە، ئىجارە، سەلەم (مالغا ئالدىن پۇل ئۆتكۈزۈپ قويۇش ياكى زاكاس سودا)، ئىستىسناﺋ (بۇيرۇتما سودا)… قاتارلىق توغرا مۇئامىلىلەر يوق دېيەرلىك ئىكەنلىكىنى بايان قىلغان ئىدۇق. بۇ سەۋەبتىن بۇ بانكىلارنى «مۇرابەھە بانكىلىرى» دەپمۇ ئاتىغانلار بولغان. شۇڭا، بۇ بانكىلارغا شېرىكچىلىك ئۈچۈن مەبلەغ سېلىپ قويماقچى بولغانلار بۇ نۇقتىنى كۆز ئالدىدا تۇتۇشى لازىم. ئەگەر مۇرابەھەنىڭ توغرا بولۇشى ئۈچۈن يۇقىرىدا بايان قىلىنغان شەرت ۋە ئۆلچەملىرىگە رىئايە قىلىنىدىغان بىرەر بانكا بولسا ئۇنىڭغا يۇقىرىقى شەرت ۋە ئۆلچەملەر بويىچە مەبلەغ سالسا جائىز بولىدۇ، بولمىسا ناجائىزدۇر.

ئەپسۇسكى، «ئىسلام بانكىلىرى»نىڭ ئەمەلىيىتىگە قارايدىغان بولساق، يۇقىرىقى شەرت ۋە ئۆلچەملەرگە تولۇق رىئايە قىلىدىغىنى ئەمەلىيەتتە يوق. شۇڭا، جازانىگە كىرىپ قالماسلىق ۋە ھارام كىرىمدىن ساقلىنىش ئۈچۈن شەرىئەت بېكىتكەن شەرت ۋە ئۆلچەملەرگە تولۇق رىئايە قىلالمايدىغان بانكىلارغا شېرىكچىلىك ئۈچۈن پۇل قويۇش ۋە مەبلەغ سېلىش توغرا بولمايدۇ.

ئەگەر «ئىسلام بانكىلىرى» ئىسمىغا لايىق شەكىلدە ھالال دائىرىدە ئىش قىلاي دەيدىكەن، چوقۇم مۇرابەھە قازنىقىدىن شەرىئەت يولغا قويغان ھالال مۇئامىلىلەر ھويلىسىغا چىقىشى ۋە زىيان تارتىش ئېھتىماللىقى بار تىجارەتلەرنى قىلىشى لازىم. ئەمما، نەزەرىيە ۋە ئىسىم جەھەتتىن توغرىدەك نەرسە كۆرسىتىپ، ئەمەلىيىتىدە ئۆسۈملۈك قەرز ماھىيىتىدىكى تەپمەھالال مۇئامىلەلەرگە تايىنىۋالسا، يەنىلا ئادەتتىكى جازانىخور بانكىلاردىن پەرقى قالمايدۇ. ھازىرقى «ئىسلام بانكىلىرى» مۇرابەھە سودىسى قىلىش ئارقىلىق مەبلەغ سالغۇچىغا بېرىدىغان پايدا جازانە بانكىلىرى بېرىدىغان ئۆسۈم مىقدارىدىن ئانچە پەرقلىنىپ كەتمەسلىكىمۇ، ئىشنىڭ ماھىيىتى ئوخشاشلا ئۆسۈملۈك قەرزدىن ئىبارەت ئىكەنلىكىنى كۆرسىتىدۇ.

«ئىسلام بانكىلىرى» ئاللاھ ھالال قىلغان ئېلىم – سېتىمنى قىلامدۇ؟ قىلسا قانچىلىك قىلىدۇ؟ قىلمايدۇ؛ شەرىئەتتە توغرا بولغان مۇزارەبە شېرىكچىلىكىنى قىلامدۇ؟ قىلمايدۇ؛ دەسمايە شېرىكچىلىكى قىلامدۇ؟ قىلمايدۇ؛ نورمال ئىجارە ئىشىنى قىلامدۇ؟ قىلمايدۇ؛ ئىستىسناﺋ (بۇيرۇتما سودا) ئارقىلىق پۇل تاپامدۇ؟ سەلەم (مالغا ئالدىن پۇل ئۆتكۈزۈپ قويۇش ياكى زاكاز سودا) ئارقىلىقچۇ؟ تاپمايدۇ. بۇلارنى قىلماي، ئۇنىڭ ئورنىغا شەرت ۋە ئۆلچەملىرىگە زىت بولغان مۇرابەھە، تەۋەررۇققا، ھەتتا ئىينە سودىسىغا ئوخشاش ناتوغرا توختاملارغا تۇرۇۋالسا، ئۇنىڭغا قوشۇپ «ئىگە بولۇش بىلەن ئاياغلىشىدىغان ئىجارە توختىمى»، «كېمىيىپ ماڭىدىغان شېرىكچىلىك توختامى»، «ئىسلامغا ئۇيغۇن دېيىلگەن زايوملار» ۋە شۇنىڭغا ئوخشىغان پىيىزى گىچىلدايدىغان تەپمەھالال ئىشلارنىلا قىلسا، مەسىلەن، تىجارەتكە مەبلەغ سېلىپ شېرىكچىلىك قىلىش توختىمىنى ۋاقىتلىق قەرز بېرىش توختىمىغا ئايلاندۇرۇۋالسا، مەبلەغ سالغۇچىنىڭ سەرمايىسىگە تولۇق كاپالەتلىك قىلىپ، مەبلەغ سالغۇچىنى زىيان تارتقۇزمىسا، قولىدا يوق نەرسىنى ئۆزى سېتىۋالماي تۇرۇپ ساتسا، بانكا بىر شېرىك تۇرۇپ ھېچقانداق خەتەرگە ئۆزىنى يولۇقتۇرمىسا، پايدىغىلا ئىگە بولۇپ، زىيانغا ئىگە بولمىسا … ئۇنى قانداقمۇ ھالال تىجارەت قىلىدۇ دېگىلى بولسۇن؟!

ئاتالمىش «ئىسلام بانكىلىرى» قىلىۋاتقان يۇقىرىقى توختاملارنىڭ ھەممىسىنى يىغساق، «ئىينە سودىسى بىلەن ناتوغرا سودىلار»دىنلا ئىبارەت ئىكەنلىكى مانا مەن دەپ چىقىدۇ ۋە بۇنى ساغلام شەكىلگە ئۆزگەرتىش ئىرادە ۋە بېسىم كۈچى يوق ھازىرقى ئەھۋالدا مۇمكىن بولمايدۇ.

بانكىلاردا ئېلىپ بېرىلىدىغان سودا ئۇسۇللىرى توغرا بولمىغىنىدەك، شېرىكچىلىك ئاساسىدا مەبلەغ سالغۇچىلارنىڭ سەرمايىسى، شۇنداقلا ۋەدە قىلىنغان پايدا ياكى ئاز بولسىمۇ مەلۇم مىقداردا پايدا تولۇق كاپالەتكە ئىگىدۇر. يەنى شېرىكچىلىك توختامىمۇ شەرىئەتتە ناتوغرا توختامدۇر. چۈنكى بىز يۇقىرىدا مۇزارەبە توختىمىدا بايان قىلغىنىمىزدەك، زىيان سەرمايىگە بولىدۇ. زىياننى كۈچ ئىگىسى كۆتۈرۈشكە ئاغزاكى ياكى يازما ياكى ئۆرپەن توختاملاشسا بولمايدۇ.

بۇ شېرىكچىلىك ئاساسىدا مەبلەغ سېلىشتىكى ئەڭ خەتەرلىك نۇقتا بولۇپ، ناۋادا پۈتۈن سودا ئىشلىرى يۇقىرىقىدەك ناتوغرا بولماي ساپ توغرا بولغان تەقدىردىمۇ شېرىكچىلىك توختامىنى جازانە توختامى قىلىۋېتىشكە يېتىدۇ.

تۈركىيەنى مىسال قىلساق، شېرىكچىلىك (Katılım) ئىشلىرىدا ئانا سەرمايىگە زىيان كەلمەسلىك كاپالىتىدىن سىرت، ئالدىن بەلگىلەنمىگەن مىقداردا پايدا تولۇق كاپالەتكە ئىگە قىلىنغان. مانا بۇ ئۆسۈم ۋە جازانىدىن ئىبارەت ناتوغرا ئىشتۇر.

تېخىمۇ ئوچۇق بىر مىسال بەرسەك، 2018 – يىلى بانكىچىلىق ئىشلىرىنى باشقۇرۇش ۋە نازارەت قىلىش ئىدارىسى (BDDK) تەرىپىدىن قاتىلىم بانكىلىرىنىڭ سەرمايە توپلاش، ئىشلىتىش، پايدا – زىياننى تەقسىملەش ۋە بۆلۈشۈش ئىشلىرىغا مۇناسىۋەتلىك بىر بۇيرۇقنامە تارقىتىلغان.

بۇ بۇيرۇقنامە بىلەن «شېرىكچىلىك بانكىچىلىقىدا مەبلەغ سېلىش ۋاكالىتىگە تايانغان شېرىكچىلىك ھېسابى Yatırım Vekâletine Dayalı Katılma Hesabı» نامىدا يېڭى بىر ھېساب تۈرى پەيدا قىلىنغان بولۇپ، بۇ ھېسابتا قاتىلىم بانكىسى مەبلەغ قويغان خېرىدارى (ھازىرچە شىركەتلەرگىلا يولغا قۇيۇلغان) غا ئالدىن مەلۇم بولغان تەخمىنلىك پايدا نىسبىتى بېرەلەيدۇ. مەيلى قانچىلىك كۆپ پايدا ئالسۇن ياكى زىيان تارتقان بولۇشىدىن قەتئىينەزەر باشتىكى سەرمايە بىلەن قوشۇپ ۋەدە قىلىنغان تەخمىنلىك پايدا نىسبىتى (Tahmini Kâr Oranı) نى خېرىدارغا تۆلەش مەجبۇرىيىتى بار. خېرىدارنىڭمۇ قانۇنەن باشتىكى سەرمايە بىلەن قوشۇپ ۋەدە قىلىنغان تەخمىنلىك پايدا نىسبىتىنى تەلەپ قىلىش ھەققى بار (6/4 – ماددا). يەنە تېخى مۇنداق دېيىلگەن: «بانكا ھېساب ئىگىلىرىگە ۋەدە قىلىنغان پايدىنى تارقاتمىغان تەقدىردە، ئۆزىنىڭ پايدىسىنى خېرىدارغا ئۆتۈنۈپ بېرىۋېتەلەيدۇ (6/9 – ماددا). بانكا تارقاتقان پايدا ۋەدە قىلىنغان نىسبەتكە يەتمىگەن تەقدىردە مەبلەغ سېلىنغان سەرمايىگە ئۆزىنىڭ يېنىدىن يىلدا 3 قېتىم پۇل قوشالايدۇ.(6/10 – ماددا) ». ۋاھالەنكى، سەرمايىنى ياكى پايدىنى كۈچ ئىگىسى يېنىدىن تۆلىشى ئىسلام شەرىئىتىنىڭ شېرىكچىلىك قائىدىلىرىگە پۈتۈنلەي خىلاپتۇر. چۈنكى بۇ قىلمىشلار شېرىكچىلىكنى ئەمەلدىن قالدۇرۇۋېتىدۇ. ئۇنىڭدىن باشقا تۈرلۈك ئىشلاردا بانكىنىڭ مەبلەغ تەمىنلىگۈچى ئىكەنلىكى ئېنىق تەكىتلەنگەن (19/4 – ماددا) (34).

يەنى «ئىسلام بانكىلىرى» قەرز ئالغۇچى ۋە قەرز بەرگۈچى خالاس. ئۇنىڭدىن باشقىسى ئۆزىمىزنى ئالداشتىن باشقا نەرسە ئەمەس.

ھەقىقىي ئىسلام بانكىسى بولۇشى ئۈچۈن، نىيەت راستچىل بولۇش ۋە ئەمەلىيەت ئارقىلىق بۇنى ئىسپاتلاش، بارلىق ئىشلاردا شەرىئەتكە ۋە شەرىئەت كۆزلىگەن مەقسەتلەرگە مەھكەم ئېسىلىش كېرەك. جازانىدىن ۋاز كېچىپ، پايدا – زىيان ئېھتىماللىقى ۋە خەتىرى بار شېرىكچىلىك ئاساسىدا تىجارەت قىلىش كېرەك. مۇنداقچە قىلىپ ئېيتقاندا، بۇ تۈرلۈك مۇئامىلىلەردە ئىسلام روھىنى جارى قىلدۇرۇش كېرەك. بۇلارنى شەرئىي جەھەتتىن ساغلام ئېلىپ بارغاندىلا ئاندىن «ئىسلام بانكىسى» دېگەن نامغا لايىق بولالايدۇ.

ۋەللاھۇ ئەئلەم بىسسەۋاب!

«ساجىيە ئىسلام تەتقىقات مەركىزى»

2021. 1. 30

(ئەسكەرتىش: ماقالىدىكى بايانىي رەسىملەر ئاساسەن توردىن چۈشۈرۈلگەن بولۇپ، ساجىيە لايىھەسى ئەمەستۇر.)

1. ئىلمىي گۇرۇپپا: «معجم مصطلحات العلوم الشرعية»، 1486 – بەت. پادىشاھ ئابدۇلئەزىز ئىلىم ۋە تېخنىكا شەھىرى (KACST)، م. 2017، رىياد. «المعايير الشرعية للمؤسسات المالية الإسلامية»، «شەرئىي ئۆلچەملەر ھەيئىتى (AAOIFI)»، المعيار الشرعي رقم 8. ملحق (هـ) 234 – بەت.

2. «المعايير الشرعية للمؤسسات المالية الإسلامية»، «شەرئىي ئۆلچەملەر ھەيئىتى (AAOIFI)»، المعيار الشرعي رقم 30. 767 – بەت.

3. دكتور عبد الله محمد السعيدي: «التورق كما تجريه المصارف في الوقتا الحاضر»، 2 – توم، 522 – بەت. أعمال وبحوث الدورة السابعة عشرة للمجمع الفقهي، رابطة العالم الإسلامي – مكة المكرمة، في الفترة من 19-23/10/ 1424هـ الموافقة لـ 13-17/12/2003م. دكتور علي السالوس: «العينة والتورق والتورق المصرفي»، 2 – توم، 488 – بەت.

4. «المعايير الشرعية للمؤسسات المالية الإسلامية»، «شەرئىي ئۆلچەملەر ھەيئىتى (AAOIFI)»، المعيار الشرعي رقم 30. 767 – بەت.

5. «مۇسنەدۇ ئەھمەد»، 5007 – ھەدىس؛ «ئەبۇ داۋۇد»، 3462 – ھەدىس؛ تەبەرانىي: «ئەلمۇئجەمۇل كەبىر»، 13583 – ھەدىس؛ بەيھەقىي «ئەسسۈنەنۇل كۇبرا»، 11017 – ھەدىس. بۇ ھەدىسنى ئىمام ئىبنۇل قەتتان (ئىمام ئىبنى دەقىيق ئەلئىيدنىڭ «ئەلئىلمام» دېگەن كىتابىدا 977 – ھەدىس) ئىمام ئىبنۇلقەييىم («تەھزىبۇسسۈنەن»، 2 – توم، 147 – بەت) ئالبانىي: («غايەتۇل مەرام»، 160 – ھەدىس) «سەھىھ» دېگەن. بۇ ھەدىسنى ئىبنى ئۆمەر رەزىيەللاھۇ ئەنھۇما رىۋايەت قىلغان.

6. «المعجم الوسيط» : مادة: غرم. دكتور نزيه حماد: «معجم المصطلحات المالية والاقتصادية في لغة الفقهاء»، 342 – بەت.

7. قرار «مجمع الفقه الإسلامي» التابع لرابطة العالم الإسلامي في دورته الـ 11 المنعقدة في مكة المكرمة، في الفترة من يوم الأحد 13 رجب 1409هـ الموافق 19 شباط (فبراير) 1989 إلى يوم الأحد 20 رجب 1409هـ الموافق 26 شباط (فبراير) 1989م.

8. «الھداية»، 3 – توم، 202 – بەت؛ «المغني»، 5 – توم، 15 – بەت؛ «الفقه على المذاهب الأربعة»، 3 – توم، 34 – بەت؛ «الفقه الإسلامي وأدلته»، 4 – توم، 874 – بەت.

9. «الفقه الحنفي في ثوبه الجديد»، 5/70.

10. دكتور محمد عثمان شبير: «المعاملات المالية المعاصرة في الفقه الإسلامي» 281 – بەت.

11. دكتور حسين حسين شحاته: «التأجير التمويلى فى ضوء الشريعة الإسلامية»، 4 – بەت.

12. «المعايير الشرعية للمؤسسات المالية الإسلامية»، «شەرئىي ئۆلچەملەر ھەيئىتى (AAOIFI)»، المعيار الشرعي رقم 12. 345 – بەت.

13. المجلس الشرعي في هيئة المحاسبة والمراجعة للمؤسسات المالية الإسلامية الشرعية في اجتماعه الثامن المنعقد في المدينة النبوية في 28 صفر – 4 ربيع الأول 1423هـ. المؤتمر الأول للمصرف الإسلامي بدبي المنعقد في جمادى الثاني 1399 هـ الموافق مايو 1979 م. مجمع الفقه الإسلامي الدولي المنعقد في دورته الخامسة عشرة بمسقط ( سلطنة عُمان ) 14 – 19 المحرم 1425هـ، الموافق 6 – 11 آذار (مارس 2004م)، قراره رقم 136 (2/15) بشأن المشاركة المتناقصة وضوابطها الشرعية.

14. «المعايير الشرعية للمؤسسات المالية الإسلامية»، «شەرئىي ئۆلچەملەر ھەيئىتى (AAOIFI)»، المعيار الشرعي رقم 17. 467 – بەت.

15. قرار «مجمع الفقه الإسلامي» التابع لرابطة العالم الإسلامي قرار رقم : 104 ( 3 / 18 ) .. «المعايير الشرعية للمؤسسات المالية الإسلامية»، «شەرئىي ئۆلچەملەر ھەيئىتى (AAOIFI)»، المعيار الشرعي رقم 8. 216 – بەت.

16. «مۇسلىم»، 1598 – ھەدىس. بۇنى جابىر رەزىيەللاھۇ ئەنھۇ رىۋايەت قىلغان.

17. بۇنى نۇرغۇن تەتقىقاتلار ئىسپاتلىغان. مەسىلەن:

دراسة المركز العالمى للفكر الإسلامى ـ مجموعة تقويم نظم المحاسبة فى المصارف الإسلامية، سنة 1992م.

دراسة «هيئة المحاسبة والمرابحة للمؤسسات المالية الإسلامية»، البحرين سنة 1992م.

دراسة الباحث أحمد الجلفى: «أسس القياس والتنظيم المحاسبي لعمليات المرابحة في المصارف الإسلامية»، رسالة ماجستير، كلية التجارة ـ جامعة القاهرة، سنة 1991.

دراسة «مكتب الدكتور حسين حسين شحاتة للمحاسبة والاستشارات» بالتعاون مع نقابة المهندسين بالمنصورة سنة 1996م .

دراسة الدكتور عطية فياض، والتى نشرت فى كتابه: «التطبيقات المصرفية لبيع المرابحة فى ضوء الفقه الإسلامى»، دراسة النشر للجامعات، 1419هـ، 1999م .

الدكتور محمد عبد الحليم عمر: «التفاصيل العملية لعقد المرابحة في النظام المصرفي الإسلامي»، 1987.

الدكتور يوسف الشبيلي: «الخدمات الاستثمارية في المصارف وأحكامها في الفقه الإسلامي»، 2002م.

الدكتور عبد الرحمن يسري: «التورق: مفهومه وممارساته والآثار الاقتصادية المترتبة على ترويجه من خلال بنوك إسلامية»، ، 16 – بەت.

الدكتور أشرف محمد دوابه: «دراسات في التمويل الإسلامي»، ، 28 – بەت. دار السلام، مصر، الطبعة الأولى، 2007م.

«التورق المصرفي وتطبيقاته في المصارف الإسلامية»، ورقة مقدمة لمؤتمر الخدمات المالية الإسلامية الثاني، إعداد: د. هيثم خزنة. 18 -، 19 – بەتلەر.

Prof. Dr. Servet BAYINDIR : Katılım Bankacılığının Evrimleşme Serüveni. Katılım Dünyası Almanak 2018‘den: (Murabaha yaklaşık %90) Sayfa 20-23.

18. «التورق كما تجريه المصارف في الوقت الحاضر (التورق المصرفي المنظم – دراسة تصويرية فقهية) »، الدكتور عبد الله محمد السعيدي 2/522 ـ «أعمال وبحوث الدورة السابعة عشرة للمجمع الفقهي»، رابطة العالم الإسلامي – مكة المكرمة، في الفترة من 19-23/10/ 1424هـ الموافقة لـ 13-17/12/2003م.

19. أبوبكر عبد الكريم بارق الناب: «صيغة بيع العينة حقيقتها ومشروعيتها كما تجريها البنوك الإسلامية»، 5-، 6 – بەتلەر. معهد البنوك الإسلامية، المجلة الأكاديمية للأبحاث والنشر العلمي، الإصدار الثامن 2019. 12. 5. International Islamic University Malaysia

20. https://www.youtube.com/watch?v=BTgQVhCkbNM

21. Prof. Dr. Servet BAYINDIR : Katılım Bankacılığının Evrimleşme Serüveni. Katılım Dünyası Almanak 2018‘den: Sayfa 20-23.

22. «التورق المصرفي وتطبيقاته في المصارف الإسلامية»، ورقة مقدمة لمؤتمر الخدمات المالية الإسلامية الثاني، إعداد: د. هيثم خزنة. 18 -، 19 – بەت.

23. «نەسائىي»، 4613 – ھەدىس؛ ئالبانىي: «سەھىھ» دېگەن.

24. «نەسائىي»، 4632 – ھەدىس؛ ئالبانىي: «سەھىھ» دېگەن.

25. «ئەبۇ داۋۇد»، 3463 – ھەدىس؛ ئالبانىي: «سەھىھ» دېگەن.

26. «حاشية ابن القيم على عون المعبود شرح سنن أبي داود»، 9 – توم، 337 – بەت.

27. https://www.youtube.com/watch?v=BTgQVhCkbNM

28. «تىرمىزىي»، 1206 – ھەدىس. تىرمىزى «ھەسەن، سەھىھ» دېگەن.

29. «تىرمىزىي»، 1234 – ھەدىس. ئالبانى «ھەسەن، سەھىھ» دېگەن.

30. دكتور خالد بن زيد الجبلي: «ضمان الجدية في المرابحة المصرفية» 20 – بەت. «قرارات الهيئة الشرعية لشركة الراجحي المصرفية»، 3 – توم، 157 – بەت. «قرارات الهيئة الشرعية لبنك البلاد»رقم (15) لعام 1426هـ. دكتور الأشقر: «بيع المرابحة»، 1 – توم، 105 – بەت. دكتور بكر أبو زيد: «فقه النوازل»، 2 – توم، 97 – بەت.

31. «تەفسىرۇ فەخرۇررازىي»، 7 – توم، 75 – بەت.

32. «مەجمۇئۇل فەتاۋا»، 29 – توم، 439 – بەت.

33. قرار «مجمع الفقه الإسلامي» التابع لرابطة العالم الإسلامي في دورته الـ 11 المنعقدة في مكة المكرمة، في الفترة من يوم الأحد 13 رجب 1409هـ الموافق 19 شباط (فبراير) 1989 إلى يوم الأحد 20 رجب 1409هـ الموافق 26 شباط (فبراير) 1989م.

34. Prof. Dr. Servet BAYINDIR : Katılım Bankacılığının Evrimleşme Serüveni. Katılım Dünyası Almanak 2018‘den: Sayfa 20-23.